こんな資産形成制度もある!~職場つみたてNISA特集~Vol.1

.jpg)

2022 01.25この記事はPRを含みます

NISA制度を日本人に普及させた日本証券業協会によるNISA制度のこれまでと今後

人生100年時代やコロナ社会の到来に伴い、若い世代を中心に資産運用や投資による資産形成の気運が少しずつ高まっています。それを反映するようにNISA、つみたてNISAの口座数も増え、2021年6月末時点で1,600万口座を突破しました(金融庁調査「NISA・ジュニアNISA口座の利用状況調査」)。

そのような中、従業員のつみたてNISAの利用を会社が支援する「職場つみたてNISA」という制度があるのをご存知でしょうか。「資産形成は個人責任」という今までの風潮に対して新しい切り口であるこの制度、従業員側にも企業側にも大きなメリットがあるものの、まだまだ知名度としては高くないのが現状です。そこで今回より、職場つみたてNISAにスポットを当てた連載企画、「こんな資産形成制度もある!~職場つみたてNISA特集~」をお届けしていきます。

初回となる今回は、資産運用の知識や重要性を1973年から発信し続け、日本におけるNISA制度の普及を担ってきた日本証券業協会の金融・証券教育支援本部、普及推進部長の金子敏之氏に、その変遷と現在の課題・今後の展望について迫りました。

当サイト「kinple」を運営する株式会社ノークリーの代表ファイナンシャルプランナー松澤との対談記事をお送りします。

これからは主体的に行動して資産を増やす仕組みを取り入れていくことが重要

松澤:

まずはじめに、日本証券業協会様の沿革や取り組みについて簡単にお聞かせいただけますか?

金子氏:

日本証券業協会は1973年に、それまで複数の地域に分かれていた証券業協会を統合し、全国組織として設立されました。2007年には金融商品取引法の施行に伴い、内閣総理大臣の認可を受けた日本で唯一の機関になっています。その中で、私が所属しているのは金融・証券教育支援本部という部門で、資産形成や投資知識の普及、啓発を主に担っています。

松澤:

資産形成知識の普及や啓発という点では、私たちノークリーの理念と重なる部分もあり共感します。その観点でいうと、現状どのような課題をお持ちですか?

金子氏:

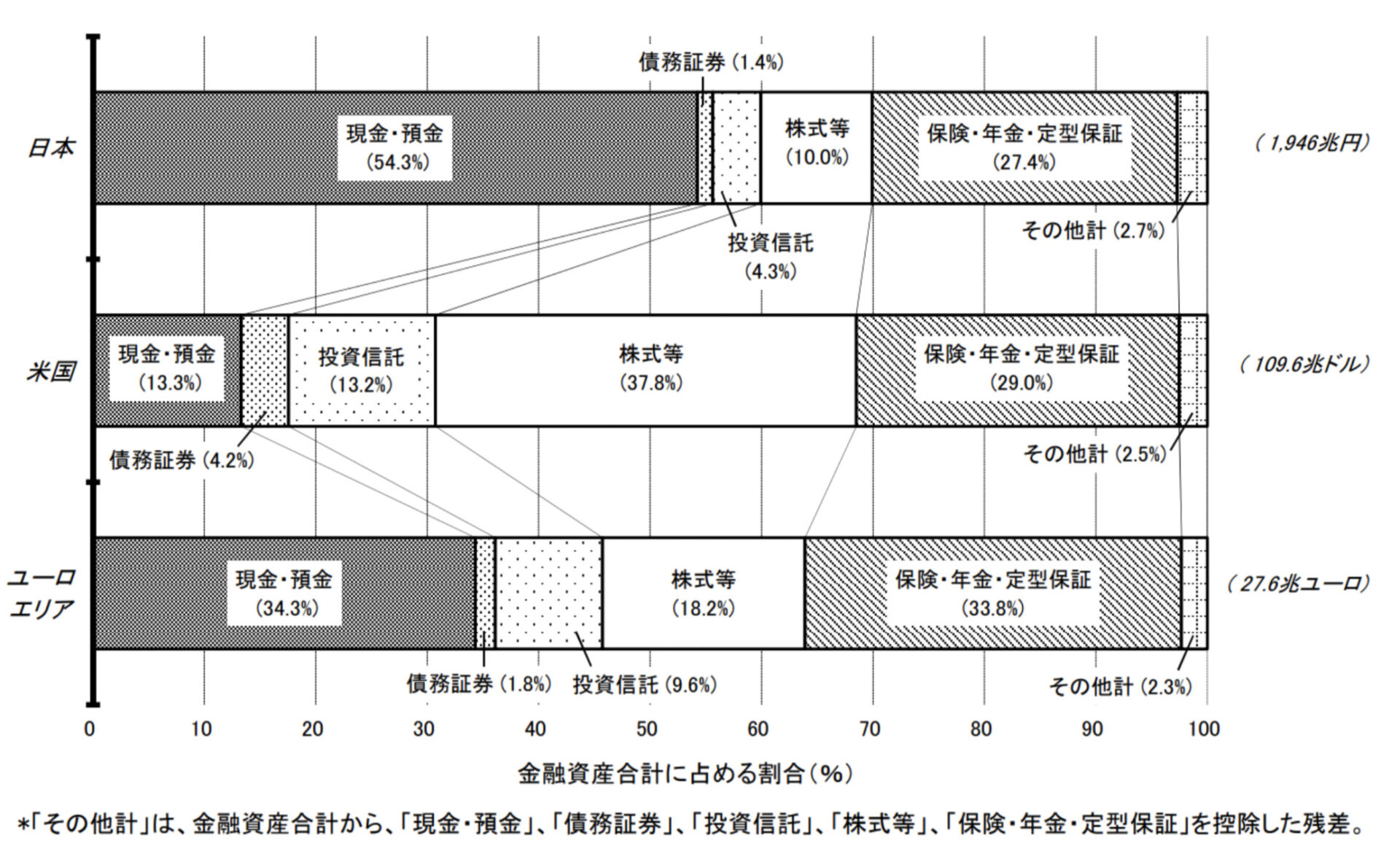

やはり一番の課題は、人生100年時代を迎え、本当は資産形成が必要な方々が、まだ行動につながっていないという点です。よく言われることですが、日・米・欧の各家計の金融資産構成を比較したときに、全体の中の有価証券の保有割合は日本では1割〜2割程度です。アメリカは5割、欧州でも3割というデータがあるので(図1)、そこから考えるとやはりまだ浸透していないな、という印象があります。

図1

出典:日本銀行調査統計局『資金循環の日米欧比較』(2020年8月21日発行)

松澤:

なぜ日本ではなかなか投資による資産形成が普及しないとお考えですか?

金子氏:

そこに関しては、実は「2021年度 証券投資に関する全国調査(個人調査)」という我々の調査があります。一般の方への投資に関するアンケート調査なのですが、『証券投資の必要性』に関する項目で、68.9%が「必要とは思わない」と回答しています(図2)。そして、証券投資が必要だと思わない理由を複数回答で聞くと、「損する可能性がある」(43.7%)、「金融や投資に関する知識持っていない」(30.2%)、「ギャンブルのようなもの」(28.2%)、「価格の変動に神経を使うのが嫌」(27.9%)、といった回答が上位に並び、「特に理由がない」(25.5%)と考えている人も多かった(図3)。

要するに、金融や投資に関する知識や理解がないため敬遠しているという背景があるのではないか、と考えています。

図2

』.jpg)

出典:日本証券業協会『2021年度 証券投資に関する全国調査(個人調査)』

※日本全国の20歳以上の男女個人(標本数7,000)に訪問留置法にて2021年6月11日~7月26日の間に実施

https://www.jsda.or.jp/shiryoshitsu/toukei/data/20211228150914.html

図3

』.jpg)

出典:日本証券業協会『2021年度 証券投資に関する全国調査(個人調査)』

※ n数=4,825は「証券投資が必要とは思わない」の回答者。

https://www.jsda.or.jp/shiryoshitsu/toukei/data/20211228150914.html

松澤:

7割近くの方が「必要ない」と思っているのは驚きですね…!

金子氏:

ただ個人的には、なかなか資産形成に踏み切れないという方の気持ちもわからなくもない側面もあります。なぜかというと、昔は無理に資産形成や投資をしなくても、預金だけで十分資産形成ができていたからです。過去の常識や習慣を変えるのは難しい側面もありますからね。

ですが、確実に環境は変わってきていて、給与も以前と比べ上がりづらくなり、預金金利も非常に小さなものになっています。なので、主体的に行動して資産を増やすという仕組みを取り入れていくことが重要ですね。

松澤:

実は私も前職で金融機関に務めていて、リスク性商品の個人営業をしていました。当時のお客様から、「昔は定期預金の金利が7%とか8%だったから、あなたのところに預けて増えた分でトイレとかを直したんだよ」と言われたこともあります。8%といえば、10年で預金が2倍になる計算なので、本当に環境は様変わりしたなと思います。

金子氏:

今もFPとして日々資産形成の相談を受けられていると思いますが、現場レベルの視点で、相談者のお金に対する意識はどのように変わっていったと感じられていますか?

松澤:

時代が進むにつれてお客様のお金に関するリテラシーや意識も二極化していっていると感じます。今は情報を取りに来る人と何もしない人に分かれている印象ですね。ただ、最初は必要ないと思っている方でも、いざライフプランニングや将来のお金のシミュレーションを作ってみると「こんなに足りないんですか?」となる人も多いです。

金子氏:

そういった意味では学習の機会提供も重要ですね。日本証券業協会では一般の方向けのセミナーも行っているのですが、最近少しずつ危機感を持って参加される方も増えてきました。ただ、実際に何からやればいいのか?という部分がわからない方が多いように感じます。

松澤:

私も年間少なくとも40本はセミナー講師として登壇するのですが、そういった参加者の方に対して、伝え方の面で工夫している点はありますか?

金子氏:

まずはなにをするべきか?という具体策まで伝えるようにしています。例えば、資産形成に興味を持ち始めた人であれば、まずは支出を把握することから始めてもらう。その後、投資に興味が出たのであれば、支出を生活に必要なお金、近い将来使うお金、当面使わないお金に分けて、当面使わないお金で投資にチャレンジしてもらうなどです。それくらい具体的に言わないと、なかなか行動に結びつかないと思っています。

投資すること自体もひとつの社会参画。資産が増えるという側面以外の投資の必要性に気づくことができる教育を

松澤:

日本の金融教育については、どのようにお考えですか?

金子氏:

今まで金融教育をやってこなかったわけではないですが、そこに十分な時間を割けていなかった側面があると思います。さらに言うと、資産形成の必要性を感じて行動をしている方のうち、約半数の方は、過去に「何らかの金融や経済の教育を受けた」と答える傾向にあります。逆に、今資産形成の必要性を感じていない方は「金融や経済の教育を受けたことがない」とか「覚えていない」という回答が多い。時間数の問題はありながらも、実際は全員教育を受けているはずなのですが、このような回答の違いが出てきます。

そういう意味でやはり教育は重要だなと思います。早い段階で金融や経済の教育の時間をさらに確保することで、世の中に出たときに必要性を感じて行動する人は増えるのではないかと。

松澤:

そんな傾向があるのですね。面白いです。

金子氏:

2022年からは家庭科で「資産を増やす」という授業が加わるので、ある意味、金融教育元年という人もいますし、その点はポジティブだと思います。

松澤:

今後の金融教育において、どのような点をより重点的に伝えていく必要があるとお考えですか?

金子氏:

今回、金融教育が拡充された背景のひとつとして、投資を通じた社会参画の意識を養うという狙いがあると思っています。あまり意識されないですが、投資すること自体もひとつの社会参画です。例えば、自分が愛用しているサービスや商品を応援するという意味で、その企業に投資することも立派な社会参画ですよね。

ですから、教育の段階で教えるのは、資産運用のイロハや儲けるためのテクニックというよりは、金融の仕組みや投資の位置づけというような土台となる考えがより大事になると思っています。そうすれば、単純に資産が増える、という側面以外の投資の必要性に気づくことができるのではと思っています。

従業員も企業もWin-Winの「職場つみたてNISA」を今後どんどん活用していってほしい

松澤:

日本証券業協会様は、つみたてNISAを始めとしたNISA制度の普及・拡充にも力を入れていらっしゃいますが、この制度についてはどのように捉えていらっしゃいますか?

金子氏:

実は、NISAというネーミングは我々も関わっておりまして、「日本版ISA推進連絡協議会」という組織が推進し、一般募集の中から決定しました。その後、2018年からつみたてNISAが始まり、当初はつみたてNISAの表記も「積み立て」や「積立」というふうにバラバラでした。これでは普及しづらいということで、ひらがなに統一してさらなる普及を図ってきました。

松澤:

そうだったのですね!驚きました。今、新たな取り組みとして我々も注目しているのですが、「職場つみたてNISA」についてお聞かせいただけますか?

金子氏:

簡単に言うと、職場を通じて行うNISAを利用した積立投資です。ある程度普及してきたつみたてNISAですが、個人で始めるには少なからず口座開設などの行動が必要になります。忙しい方やひとりで実践するのが不安、という方もいると思います。そこで、職場でつみたてNISAをする機会があれば、さらに普及するのでは?という発想からスタートしました。

松澤:

個人的にも非常に良い制度だなと思っていまして。比較的周囲に同調する傾向がある日本人なので、同僚がやっているからやってみようとか、興味を持つというパターンもかなりあるのかなと思いました。

金子氏:

そうですね。「実践した結果、これくらい資産が増えた」という話を同僚に聞いたら、「私もやってみたい」となるじゃないですか(笑)。仮に、新入社員の時など早いタイミングでつみたてNISAを開始したら、30歳や40歳になったときに人生の選択肢がかなり広がると思います。

松澤:

例えば、新人研修の時に「うち、職場つみたてNISAっていうのがあって」という形で説明されたら、割と違和感なく実践できると思いますし、後から感謝する人も多いと思います(笑)。その他にはどのようなメリットがありますか?

金子氏:

職場つみたてNISAの場合、給与天引きという形が実践できるのもメリットです。使う前から自動でつみたてられるので、自然と続けられます。企業の規模によっては給与天引きができないケースもありますが、銀行引き落としもできるので手間は省けるはずです。あとは、企業側のメリットとして従業員の生産性向上、離職率の改善、採用力向上が挙げられます。お金が原因の将来の不安が仕事の生産性に影響したり、離職の理由になるケースも多いです。

企業としても、なかなか給与を上げづらくなっている中で、資産形成もサポートしてくれる、という従業員の満足感にもつながりますし、そういった差別化が採用力にも影響することも考えられます。

とはいえ、「職場つみたてNISA」はまだまだ知名度としては低いので、今後どんどん活用していってほしいですね。